投資家Aさん

投資家Aさん

海外のバイナリーオプション業者を利用して利益が出ても確定申告は不要という噂がありますが、

完全に嘘なので注意してください。

ハイローオーストラリアで取引をして利益が出たら確定申告を行い、期日までに納税しましょう。

しかし、確定申告について、分からないポイントがあり迷っている方もいるはずです。

- 年間でどのくらいの利益が出たら確定申告が必要なの?

- ハイローオーストラリアで得た年間の利益はどこで確認できる?

- 納税額を減らす方法はないのかな?

- 会社にバレないように確定申告を行う方法は?

上記の悩みを抱えている方は、本記事を参考に確定申告の手続きを行ってみるといいでしょう。

本記事では、ハイローオーストラリアの税金に関する基本情報だけではなく、確定申告を正しく行う方法も併せて紹介します。

投資診断士・齋藤大河

投資診断士・齋藤大河

- ハイローオーストラリアで得た利益は職業ごとに納税額が異なる

- 経費計上することで納税額が減らせる

- 会社にバレないように確定申告ができる

- 利益が出たら必ず確定申告を行い期日まで納税しよう

目次

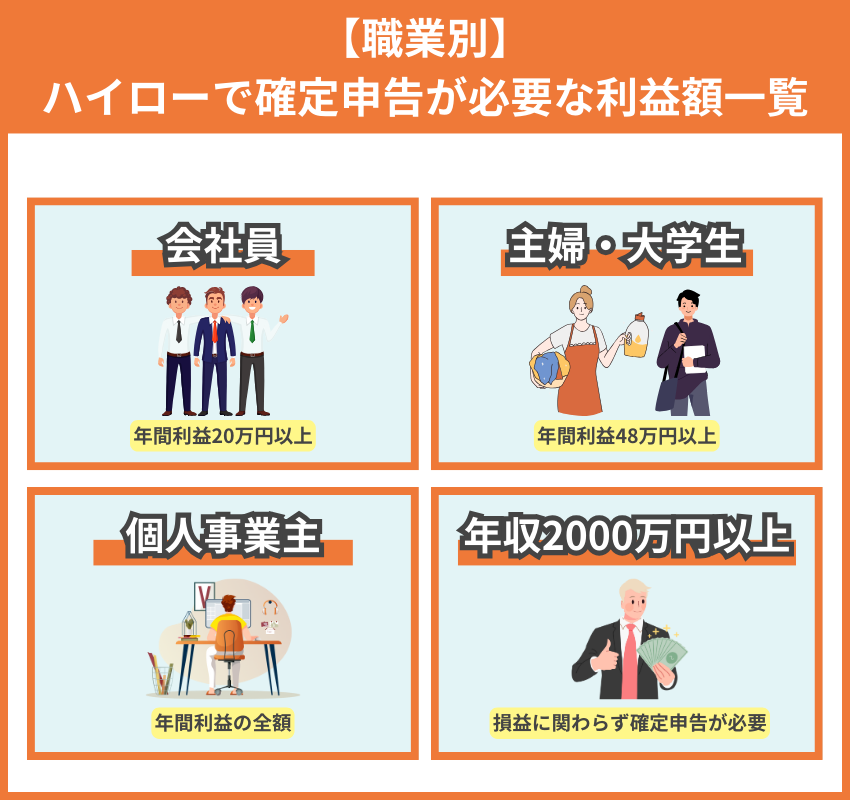

【職業別】ハイローで確定申告が必要な利益額一覧

ハイローで確定申告が必要な利益を金額別で紹介します。

金額別に上記の順番で解説していきます。

会社員・サラリーマン|年間利益20万円以上

ハイローオーストラリアでの収益が、年間20万円以上に達した場合、確定申告が必要です。

年間利益が20万円以上で確定申告が必要になる対象は、給与所得がある方々になります。

例えば、130万円以上の給与所得がある契約社員やアルバイトの方々も、ハイローオーストラリアの収益が20万円を超えると、確定申告が必要です。

取引をして利益が20万円以上に達する際には、税務署への申告が義務付けられており、期限を守ることが大切です。

投資診断士・齋藤大河

投資診断士・齋藤大河

主婦・大学生などの被扶養家族|年間利益48万円以上

主婦や大学生などの被扶養家族に関して、年間のバイナリーオプションの利益が48万円以上の場合、確定申告が必要です。

被扶養者とは、配偶者や家族の収入に頼って生活している方々を指し、専業主婦や学生などが被扶養者に含まれます。

年間収入が130万円以上になると、配偶者の社会保険の扶養対象から外れることを頭に入れておく必要があるのです。

つまり、家計を支える収入が一定の水準に達すると、扶養から外れることになります。

扶養は経済的な援助を必要とする人々を支える仕組みです。

被扶養者の年間利益が48万円以上になる場合、収入が一定のラインを越えているため、確定申告が必要とされています。

投資診断士・齋藤大河

投資診断士・齋藤大河

個人事業主|年間利益の全額

個人事業主の場合、基本的にはハイローオーストラリアで得た収益を含む全所得をもとに確定申告が必要です。

つまり、ハイローオーストラリアでの収益だけでなく、他の本業で稼いだ利益も含まれます。

年間の全所得が48万円未満の場合、確定申告は不要です。

しかし、年間の全所得が48万円以上に達すると、ハイローオーストラリアでの利益にかかわらず、確定申告が必要となります。

本業で稼いだ分の金額とバイナリー取引をして稼いだ金額に対して課税されるので、人によっては複雑だと感じるかもしれません。

自分で確定申告の手続きが難しい方は、税理士など専門家に相談することをおすすめします。

投資診断士・齋藤大河

投資診断士・齋藤大河

年収2,000万円以上の方|損益に関わらず確定申告が必要

年収が2,000万円を超える方に対しては、バイナリーオプションの損益にかかわらず、必ず確定申告が必要です。

つまり、ハイローオーストラリアでの利益が20万円以下であっても、確定申告を行ってください。

確定申告の必要性は年間でどのくらい稼いだかで決まります。

バイナリーオプションの利益や他の収益源にかかわらず、確定申告は法的な義務です。

確定申告の手続きが複雑で分かりづらいと感じる方は、税理士などの専門家に相談するといいでしょう。

収入が多い分、納税額を間違えると延滞税に苦しめられる可能性があるので注意してください。

投資診断士・齋藤大河

投資診断士・齋藤大河

ハイローオーストラリアの年間利益を確認する方法

以下、年間利益を確認する方法になります。

公式サイトに移行し、ログインを行ってください。

ログインできたら、「マイページ」をクリックしましょう。

マイページに移行し、「取引履歴」→「検索する」の順番でクリックしてください。

ハイローオーストラリアは期日を入力すると、簡単に利益が確認できます。

年間の利益を確認したい場合は、1月1日~12月31日に設定して「検索する」をクリックしてください。

「ダウンロード」をクリックすると、PDFとExcelのマークが表示されます。

PDFファイルを選ぶことで確定申告しやすくなるので、ExcelではなくPDFファイルを選んでください。

上記の手順を踏むことで、年間の利益が確認できます。

Excelを選ぶとペイアウトや購入金額の合計が表示されず、自分で計算する必要があるので注意してください。

投資診断士・齋藤大河

投資診断士・齋藤大河

ハイローオーストラリアで支払う税金の計算方法

ハイローオーストラリアで支払う税金の計算方法を紹介します。

支払う税金の計算方法を、上記の順番で解説していきます。

ハイローで支払う所得税の計算方法

所得税の計算式は以下の通りです。

税率に関しては年間の利益によって変わるので、以下の表を確認してみてください。

| 課税対象の所得金額 | 所得税 | 所得税+住民税 | 控除額 |

|---|---|---|---|

| 1,000円~1,949,000円 | 5% | 15% | 0円 |

| 1,950,000円~3,299,000円 | 10% | 20% | 97,500円 |

| 3,300,000円~6,949,000円 | 20% | 30% | 427,000円 |

| 6,950,000円~8,999,000円 | 23% | 33% | 636,000円 |

| 9,000,000円~17,999,000円 | 33% | 43% | 1,536,000円 |

| 18,000,000円~39,999,000円 | 40% | 50% | 2,796,000円 |

| 40,000,000円以上 | 45% | 55% | 4,796,000円 |

参考元:国税庁 所得税の税率

投資診断士・齋藤大河

投資診断士・齋藤大河

ハイローで支払う住民税の計算方法

住民税の計算式は以下の通りです。

所得割と均等割の詳細は以下の通りです。

住民税に関しては基本的に10%で計算されます。

投資診断士・齋藤大河

投資診断士・齋藤大河

ハイローで支払う復興特別所得税の計算方法

復興特別所得税の計算式は以下の通りです。

復興特別所得税は非常に計算しやすく、所得税に対して2.1%を計算するだけで算出できます。

仮に所得税が42万円だった場合は、「42万円×2.1%=8,820円」と復興特別所得税が出せるのです。

投資診断士・齋藤大河

投資診断士・齋藤大河

ハイローオーストラリアで損失が出ても繰越控除はできないので注意

ハイローオーストラリアは、損失の繰越控除ができません。

なぜなら、海外バイナリーオプション業者で得た所得は総合課税だからです。

海外業者のバイナリーオプション取引による所得(雑所得-総合課税)については、損失の繰越控除の対象にはなりません。引用元:税理士ドットコム

損失の繰越控除が利用できるのは、国内のバイナリーオプション業者のみですので、注意してくださいね、

投資診断士・齋藤大河

投資診断士・齋藤大河

【節税】ハイローオーストラリアで支払う税金を少なくする方法

ハイローオーストラリアで支払う税金を少なくする節税の方法を4つ紹介します。

節税する方法について、上記の順番で解説していきます。

ハイローで経費にできるもの一覧

ハイローで経費にできるものは以下の一覧を確認してください。

- 取引ツールの購入費用

- 取引で利用したパソコン・スマホ・タブレット

- 関連した書籍・雑誌・新聞

- 関連したセミナー費用・交通費・宿泊費

- 取引で利用した文房具・メモ帳

- 通信費・光熱費・家賃

経費にできるものの中でも、取引で利用したパソコンやスマホ、タブレットを経費計上を考えている方は多いでしょう。

パソコン・スマホ・タブレットはハイローオーストラリアの取引に使用するために購入した機材であれば、経費として計上が可能です。

機材の費用が10万円未満の場合は一括で必要経費に計上でき、その年の所得を減少させて税金を軽減できます。

一方、機材が10万円以上の場合は減価償却または一括償却資産として計上し、購入価格を数年に分けて経費に計上して、税金を分散させることができるのです。

上記のように納税方法が複雑に感じるのであれば、税理士などの専門家に相談することをおすすめします。

投資診断士・齋藤大河

投資診断士・齋藤大河

ハイローで経費にできないもの

ハイローで経費にできないものは、取引に関係ないすべてのものを指します。

例えば、取引に直接関係のないガス代や水道代は必要経費にはなりません。

ただし、自宅を事務所として使用する場合、一部を経費に計上できることがあります。

衣服代やアクセサリーは取引とは関係のない支出であるため、必要経費には計上できません。

取引と無関係な趣味や娯楽にかかる費用も、経費に計上できないものとされます。

例えば、漫画や雑誌の購入費用も必要経費にはなりません。

基本的に取引に関係ないものはすべて経費にならないので、確定申告をする際は注意すべきです。

経費計上できるか自分で判断できない場合は、税理士などの専門家に相談した方がいいでしょう。

投資診断士・齋藤大河

投資診断士・齋藤大河

ハイロー以外の金融商品と損益通算をする

ハイロー取引で得た利益に対して支払う税金を少なくする方法として、他の金融商品との損益通算があります。

損益通算とは、ハイローで得た利益と他の金融商品の損益を合算して確定申告できる仕組みのことです。

ただし、合算できるのは、雑所得(総合課税)に当てはまる商品に限ります。

例えば、国内のFX業者でも取引しているなら、損益通算を行えるのです。

FXで100万円の利益が出てバイナリー取引で60万円の損失が出たら、差額の40万円が課税対象となります。

投資診断士・齋藤大河

投資診断士・齋藤大河

【脱税】確定申告しなくてもバレないは絶対NG

ハイローで取引をして利益が上がったら必ず確定申告を行いましょう。

利益があった人の中で確定申告をしなくてもバレないと思っている方もいるようですが、いつか必ずバレるので絶対にNGです。

確定申告をせず納税しないと、後々延滞税を支払うことになるので、結果的に本来支払うべき額よりも多くの税金を払う羽目になります。

2019年の申告漏れによる追徴税は約16億円と、非常に多くの税金が余計に支払われているのです。

2019年の申告漏れによる追徴税は約16億円

国税庁が調査した結果、2019年に約16億円の追徴税が課されたと判明しました。

さらに、1件当たり追徴税額が900万円近くになっているので、確定申告をしなかった罰は思っているよりも悲惨でしょう。

納税に関しては数年間泳がせるという噂もあるので、多額の追徴税が課されることが予測できます。

「早めに払っておけばよかった…」と、後悔しないためにも、必ず確定申告を行ってください。

投資診断士・齋藤大河

投資診断士・齋藤大河

会社にバレることなく確定申告を行う方法

人によっては副業をしていることがバレたくないと思っている方もいるでしょう。

会社にバレずに確定申告を行う方法は、住民税を納付する方法を普通徴収にすれば問題ありません。

普通徴収を選ぶと住民税の納付書が自宅に届くので、自分で納税できます。

しかし、自宅に納付書が届くので、一緒に住んでいる家族にバレる可能性があるので注意してください。

投資診断士・齋藤大河

投資診断士・齋藤大河

ハイローオーストラリアの税金についてよくある質問

ハイローオーストラリアの税金ついてよくある質問に回答します。

上記の順番で、税金に関する質問に回答していきます。

ハイローオーストラリアは確定申告が必要ですか?

はい、もちろん確定申告は必要です。

しかし、会社員やサラリーマンの方は年間利益20万円以上、主婦や大学生などの被扶養家族は年間利益48万円以上になります。

バイナリーオプションで税金を払わないとバレますか?

はい、いつか必ずバレるので利益が出たら税金を払いましょう。

税金を払わないと延滞税がかかるので、無駄に多くの税金を支払う可能性が出てきます。

ハイローオーストラリアで税金が発生するタイミングはいつですか?

ハイローオーストラリアで税金が発生するタイミングは、決済したタイミングです。

出金したタイミングで税金が発生すると思っている方もいらっしゃるようですが、決済したタイミングで税金が発生します。

税金が発生するタイミングが決済したタイミングというのは、銀行の入金確認が取れた時と考えて良いのですか?

内山様

この度は、コメントありがとうございます✨✨

ハイローオーストラリアで税金が発生するタイミングは「決済した時点」になりますので

銀行口座に着金する前に税金が発生します。

ハイローオーストラリアの取引履歴を参照し、税金計算する流れとなります😊

また海外バイナリーオプション大学の公式LINE@では、随時ご質問を受付中です。

さらに登録者様限定のお得なキャンペーンも配信予定です✨

もしよろしければ、ご登録よろしくお願いいたします🙇🏻🙇🏻

宜しくお願い致します

今年ハイローオーストラリアでかなりのマイナスがあって繰越控除をしたいのですが、できるのでしょうか?

調べると海外の業者はできないと書いてあったりするので、できるか、できないかを教えて頂きたいです。

よろしくお願いします。

この度は、海外バイナリーオプション大学を見て頂き、ありがとうございます✨

ハイローオーストラリアでの所得は雑所得(総合課税)です。

ですので、損益通算・繰り越し控除はできません泣

初めてコメントさせていただきます。

ハイローの確定申告は会社で行う確定申告と合算してもよいのでしょうか?

それともそれぞれ別で行うべきですか?

はじめに100万円入金して、その時50万円利益があり口座に残したまま翌日の取引につかいましたが前日の利益分全部無くなってしまいました。それでも前日の利益分に対しで課税されるのでしょうか?

内山様

いつも海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

課税対象になるのは、1月1日から12月31日までの1年間における利益分となります。

計算方法としては、利益-(購入費用+諸経費用)です。

利益が出ていない場合は、課税対象にはなりません。

またご不明な点がございましたら、お気軽にコメントください😊😊

ありがとう御座います。因みにこの場合の諸経費用には、はずした分の購入費用も含まれると考えて良いのでしょうか?度々すみません

内山様

コメントありがとうございます😊😊

はい。外れた分の購入費用も入ります!

1年を通してペイアウト金額よりも購入金額の方が多ければ、課税対象はないと考えてOKです✨

ただし、ハイローオーストラリアの損失は仮想通貨の雑所得と相殺が可能なので

仮想通貨やFXを取引している場合は、損益通算することをおすすめします😺

ありがとうございます😊

私の友人がハイローオーストラリアしてるんですが。

一年目に17万マイナス

二年目に19万マイナス

三年目に86万マイナス

合計122万マイナスと聞きました。

還付金とかないでしょうか?

122万円分の

ハイローオーストラリア取引を今年の2月からリアル取引して7月末まで行っていました。取引履歴から一覧出してみましたが、

左から

取引原資産、取引内容、取引時間、終了時刻、ステータス、判定レート、購入、ペイアウト、取引番号

のどの部分が自分の利益になるのでしょうか?あと、文字がオレンジ色になっているのは、多分利益が出ている部分だとは思います。

初めてでわからないので、初心者でもわかるように、説明お願い致します🙇

富澤様

この度は、海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

取引履歴だけだと、確認しにくいので、カスタマイズすることをおすすめします!

取引履歴の画面にいくと「検索する」というところがあるので、

そこをクリックしていただき、「オプション購入 = 購入額」・「収益 = 利益」それぞれ表示させてみてください。

両データをダウンロードして、「オプション購入額 – 収益」で利益が出ますよ✨

また分からないことがありましたら、いつでも質問してくださいね!

質問なのですが、最近ハイローオーストラリアをはじめた会社員です。税金を払うのは確定申告のときだけでしょうか?一ヶ月ごとに払わないといけないのでしょうか?

明人様

海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

所得税を払うのは確定申告のときのみで、毎月支払う必要はありません😊

ただし、住民税を普通徴収としている場合、4ヶ月に1度支払う必要があります!

住民税の納税が必要な場合、お住まいの区市町村より納税通知書が送付されます😺

詳細は特別徴収Q&Aをご確認ください!

昨年度にかなりの損失をしました。トータルでは損失の額がかなり上回っているのですが、今年は利益が出た月もありました。

あくまでも今年に入ってからの収益に対しての確定申告になるのでしょうか?

武内様

海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

コメント嬉しいです。

確定申告は1年単位になりますので、今年に入ってからの収益に対しての確定申告になります。

また、海外バイナリーオプションの場合は、損失の繰越控除もできませんので、昨年の損失繰越は不可という点にも注意してくださいね!

私は給与所得2000万円未満のサラリーマンです。

2023年のハイロー損益が恥ずかしながらトータル△1,500,000円ほどありますが、年末にかけては勝ち越しており、細かく出金もしているため、出金額は数百万円あります。

この場合、トータル損益がマイナスで利益は出ていないので、確定申告は不要ということでしょうか?

田村様

海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

2023年の年間収支がマイナスの場合、一部利益が出ていても確定申告は必要ありません!

ただし、他に雑所得となる利益がある場合、損益通算が可能ですのでご確認ください😊

質問失礼致します。

確定申告の際の年間収支報告書で、どれが正確な収支なのか分かりません。

年間の取引履歴では+16万程

オプション購入額−利益で合計+6万程

入金と出金の差額は20万程出金となるのですがどれが正確な収支になるのでしょうか?

ichi様

海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

1年間の取引履歴をPDFでダウンロードし、「 ペイアウト – 購入 」を

計算いただいたものが正確な収支になります😺

取引履歴から検索期間を選択し、検索してみてください!

分かりやすいご回答ありがとうございます。

大変勉強になります。

すみません、収益が20万以上のため確定申告するのですが住民税は普通徴収にすれば会社にばれないとありますが、所得税は別なのでしょうか?

それとも、所得税+住民税が個人での支払いになるのでしょうか?

あと、結局前年の給与所得に関する税金は給与天引きで払われてますが、年収+収益×税率で出た金額がバイナリーとしての税金なんでしょうか?

たろー様

海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

所得税は確定申告時に納付し、住民税は6月中旬頃の

通知書が送られてくるタイミングで納付するのが一般的です📝

海外業者を使用している場合、利益は総合課税となるため

所得×税率で1年間の所得にかかる税金を計算します!

バイナリーとしての税金を確認されるときは、

上記の金額から源泉徴収された金額を引く形で良いかと思われます😺

源泉徴収されている分は、確定申告時に支払う必要はありません📃

質問失礼します。

大学生で、ハイローに1万円入金しました。

勝ったり負けたりが続いて、取引金額は100万円ほどになりましたが、1度も出金していない状態で口座残高は入金した当初と同じくらいの1万円ほどです。

この場合、確定申告の必要があったり、親の扶養から外れることはありますか?

元本5万円で5716630円の利益が出ましたが、3966630円の損失となりました。

この場合は、5716630円に対して税金が発生するのでしょうか?

手元に残った1750000円に対して税金が発生するのでしょうか?

確定申告はハイローでの利益が20万円を超えてからですか?それとも収益が20万円を超えてからですか?

最初の5000円キャッシュバックは利益に含まれるでしょうか?

それと1月1日から12月31日までは170円利益出ていて3月10日現在キャッシュバックを利益として含めないと400円損失なのですがこの場合住民税申告必要ですか?

※コメントはサイト運営側の承認を経た後に表示されます。

【まとめ】ハイローオーストラリアの税金完全マニュアル

ハイローオーストラリアの税金に関する情報を詳しくまとめました。

確定申告のやり方や注意点、さらに納税しないと危険性が分かったと思います。

取引をして稼ぐだけではなく、しっかり納税するのもトレーダーの役割です。

損失が出ても損益通算を利用できるなど確定申告は複雑なので、分からない場合は税理士に頼ってみるといいかもしれません。

\5000円のボーナスが貰える!/HighLowで口座開設する(無料)ハイローオーストラリア公式サイト:https://highlow.com/税金が発生するタイミングが決済したタイミングというのは、銀行の入金確認が取れた時と考えて良いのですか?

内山様

この度は、コメントありがとうございます✨✨

ハイローオーストラリアで税金が発生するタイミングは「決済した時点」になりますので

銀行口座に着金する前に税金が発生します。

ハイローオーストラリアの取引履歴を参照し、税金計算する流れとなります😊

また海外バイナリーオプション大学の公式LINE@では、随時ご質問を受付中です。

さらに登録者様限定のお得なキャンペーンも配信予定です✨

もしよろしければ、ご登録よろしくお願いいたします🙇🏻🙇🏻

宜しくお願い致します

今年ハイローオーストラリアでかなりのマイナスがあって繰越控除をしたいのですが、できるのでしょうか?

調べると海外の業者はできないと書いてあったりするので、できるか、できないかを教えて頂きたいです。

よろしくお願いします。

この度は、海外バイナリーオプション大学を見て頂き、ありがとうございます✨

ハイローオーストラリアでの所得は雑所得(総合課税)です。

ですので、損益通算・繰り越し控除はできません泣

初めてコメントさせていただきます。

ハイローの確定申告は会社で行う確定申告と合算してもよいのでしょうか?

それともそれぞれ別で行うべきですか?

はじめに100万円入金して、その時50万円利益があり口座に残したまま翌日の取引につかいましたが前日の利益分全部無くなってしまいました。それでも前日の利益分に対しで課税されるのでしょうか?

内山様

いつも海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

課税対象になるのは、1月1日から12月31日までの1年間における利益分となります。

計算方法としては、利益-(購入費用+諸経費用)です。

利益が出ていない場合は、課税対象にはなりません。

またご不明な点がございましたら、お気軽にコメントください😊😊

ありがとう御座います。因みにこの場合の諸経費用には、はずした分の購入費用も含まれると考えて良いのでしょうか?度々すみません

内山様

コメントありがとうございます😊😊

はい。外れた分の購入費用も入ります!

1年を通してペイアウト金額よりも購入金額の方が多ければ、課税対象はないと考えてOKです✨

ただし、ハイローオーストラリアの損失は仮想通貨の雑所得と相殺が可能なので

仮想通貨やFXを取引している場合は、損益通算することをおすすめします😺

ありがとうございます😊

私の友人がハイローオーストラリアしてるんですが。

一年目に17万マイナス

二年目に19万マイナス

三年目に86万マイナス

合計122万マイナスと聞きました。

還付金とかないでしょうか?

122万円分の

ハイローオーストラリア取引を今年の2月からリアル取引して7月末まで行っていました。取引履歴から一覧出してみましたが、

左から

取引原資産、取引内容、取引時間、終了時刻、ステータス、判定レート、購入、ペイアウト、取引番号

のどの部分が自分の利益になるのでしょうか?あと、文字がオレンジ色になっているのは、多分利益が出ている部分だとは思います。

初めてでわからないので、初心者でもわかるように、説明お願い致します🙇

富澤様

この度は、海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

取引履歴だけだと、確認しにくいので、カスタマイズすることをおすすめします!

取引履歴の画面にいくと「検索する」というところがあるので、

そこをクリックしていただき、「オプション購入 = 購入額」・「収益 = 利益」それぞれ表示させてみてください。

両データをダウンロードして、「オプション購入額 – 収益」で利益が出ますよ✨

また分からないことがありましたら、いつでも質問してくださいね!

質問なのですが、最近ハイローオーストラリアをはじめた会社員です。税金を払うのは確定申告のときだけでしょうか?一ヶ月ごとに払わないといけないのでしょうか?

明人様

海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

所得税を払うのは確定申告のときのみで、毎月支払う必要はありません😊

ただし、住民税を普通徴収としている場合、4ヶ月に1度支払う必要があります!

住民税の納税が必要な場合、お住まいの区市町村より納税通知書が送付されます😺

詳細は特別徴収Q&Aをご確認ください!

昨年度にかなりの損失をしました。トータルでは損失の額がかなり上回っているのですが、今年は利益が出た月もありました。

あくまでも今年に入ってからの収益に対しての確定申告になるのでしょうか?

武内様

海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

コメント嬉しいです。

確定申告は1年単位になりますので、今年に入ってからの収益に対しての確定申告になります。

また、海外バイナリーオプションの場合は、損失の繰越控除もできませんので、昨年の損失繰越は不可という点にも注意してくださいね!

私は給与所得2000万円未満のサラリーマンです。

2023年のハイロー損益が恥ずかしながらトータル△1,500,000円ほどありますが、年末にかけては勝ち越しており、細かく出金もしているため、出金額は数百万円あります。

この場合、トータル損益がマイナスで利益は出ていないので、確定申告は不要ということでしょうか?

田村様

海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

2023年の年間収支がマイナスの場合、一部利益が出ていても確定申告は必要ありません!

ただし、他に雑所得となる利益がある場合、損益通算が可能ですのでご確認ください😊

質問失礼致します。

確定申告の際の年間収支報告書で、どれが正確な収支なのか分かりません。

年間の取引履歴では+16万程

オプション購入額−利益で合計+6万程

入金と出金の差額は20万程出金となるのですがどれが正確な収支になるのでしょうか?

ichi様

海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

1年間の取引履歴をPDFでダウンロードし、「 ペイアウト – 購入 」を

計算いただいたものが正確な収支になります😺

取引履歴から検索期間を選択し、検索してみてください!

分かりやすいご回答ありがとうございます。

大変勉強になります。

すみません、収益が20万以上のため確定申告するのですが住民税は普通徴収にすれば会社にばれないとありますが、所得税は別なのでしょうか?

それとも、所得税+住民税が個人での支払いになるのでしょうか?

あと、結局前年の給与所得に関する税金は給与天引きで払われてますが、年収+収益×税率で出た金額がバイナリーとしての税金なんでしょうか?

たろー様

海外バイナリーオプション大学をご覧いただき、ありがとうございます✨

所得税は確定申告時に納付し、住民税は6月中旬頃の

通知書が送られてくるタイミングで納付するのが一般的です📝

海外業者を使用している場合、利益は総合課税となるため

所得×税率で1年間の所得にかかる税金を計算します!

バイナリーとしての税金を確認されるときは、

上記の金額から源泉徴収された金額を引く形で良いかと思われます😺

源泉徴収されている分は、確定申告時に支払う必要はありません📃

質問失礼します。

大学生で、ハイローに1万円入金しました。

勝ったり負けたりが続いて、取引金額は100万円ほどになりましたが、1度も出金していない状態で口座残高は入金した当初と同じくらいの1万円ほどです。

この場合、確定申告の必要があったり、親の扶養から外れることはありますか?

元本5万円で5716630円の利益が出ましたが、3966630円の損失となりました。

この場合は、5716630円に対して税金が発生するのでしょうか?

手元に残った1750000円に対して税金が発生するのでしょうか?

確定申告はハイローでの利益が20万円を超えてからですか?それとも収益が20万円を超えてからですか?

最初の5000円キャッシュバックは利益に含まれるでしょうか?

それと1月1日から12月31日までは170円利益出ていて3月10日現在キャッシュバックを利益として含めないと400円損失なのですがこの場合住民税申告必要ですか?

※コメントはサイト運営側の承認を経た後に表示されます。